トレードの世界では、さまざまな指標が利用されており、CCI(商品チャネル指数)と移動平均線はその中でも人気のあるものです。それぞれが異なる情報を提供し、相互に補完することで、より精度の高いトレード判断を可能にします。この記事では、CCIと移動平均線の基本的な理解から、それらの組み合わせによる相乗効果を詳しく解説します。

CCI(商品チャネル指数)とは?

CCIは、1980年代にドナルド・ラムボルグ(Donald Lambert)によって開発されたオシレーター系のテクニカル指標です。この指標は、価格が一定期間の平均値からどれだけ乖離しているかを測定するもので、主に市場の過熱感や売買圧力を把握するために使用されます。

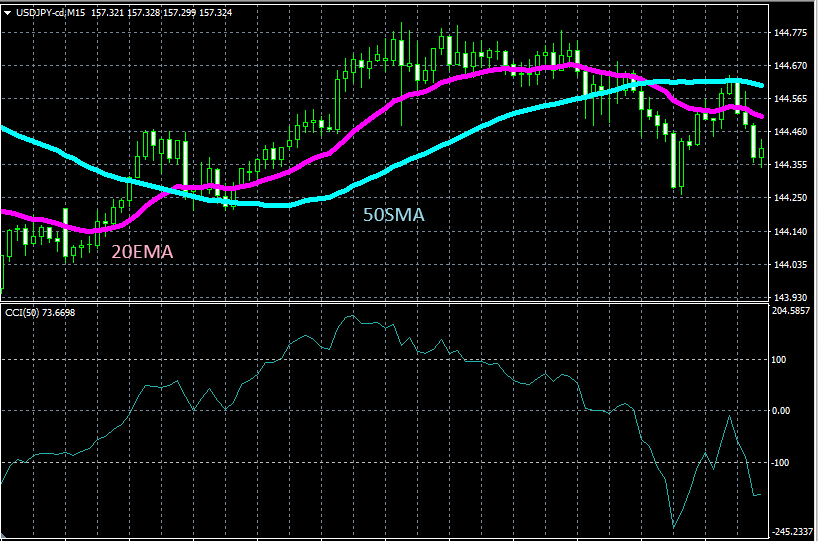

CCIは、-100以下で「売られ過ぎ」、100以上で「買われ過ぎ」とされます。これにより、CCIが100を超えたときは売りシグナル、-100を下回ったときは買いシグナルとして利用されることが多いです。ただ、実際MT4の初期設定期間(14日)だと100、-100を行き来する回数が多く、騙しも多いので50日で200、-200を意識するのがおすすめです。

移動平均線(MA)とは?

移動平均線は、特定の期間の平均価格を算出して描画することで、相場のトレンドを視覚的に確認できる指標です。移動平均線は、トレンドが続く限りその方向に沿ったサインを発信し、逆にトレンドが転換する際には遅れをとることがあるため、トレンドの確認や転換点の予測に役立ちます。

- 移動平均線の種類

- 単純移動平均線(SMA): 一定期間の平均値を算出します。最も基本的な移動平均線です。

- 指数移動平均線(EMA): 直近の価格に重みを置いて計算されるため、反応が速く、特に短期的な変動に敏感です。

最大50万円キャッシュバック

- 最短10分で取引可能(スマホでマイナンバー読取)

- 手数料は完全無料(取引/アカウント維持/クイック入金/出金/アカウント登録/ロスカット)

- 1,000通貨から少額で始められる(ドル円ミニ対応)

- 時事通信×DMM FXの経済ニュースを無料提供

- 完全信託保全/クイック入金約340金融機関対応

手数料無料の対象:取引・アカウント維持・クイック入金・出金・アカウント登録・ロスカット。

投資には元本割れ等のリスクがあります。契約締結前交付書面等をご確認ください。

CCIと移動平均線の組み合わせの意義

CCIと移動平均線を組み合わせることで、単独で使用する場合に比べて、より精度の高いトレード判断が可能になります。

1. トレンドの強さの確認

移動平均線は、現在のトレンドが上昇か下降かを把握するのに有効ですが、その「強さ」についてはあまり明確に示しません。そこで、CCIを組み合わせることで、トレンドが本当に強いのか、過熱感があるのかを確認できます。

たとえば、価格が上昇している最中にCCIが200を超えた場合、その上昇は過熱しており、反転の兆しが見え始めている可能性があります。逆に、価格が下降している中でCCIが-200を下回った場合、その下落が過剰反応かもしれません。

2. エントリーとエグジットのタイミング

移動平均線を使用して、長期的なトレンドの方向を把握し、CCIを使ってそのトレンドが続くかどうかを確認します。たとえば、価格が上昇し、移動平均線も上昇している場合、CCIが200を超えたときには過熱感があると判断し、反転を待つことができます。

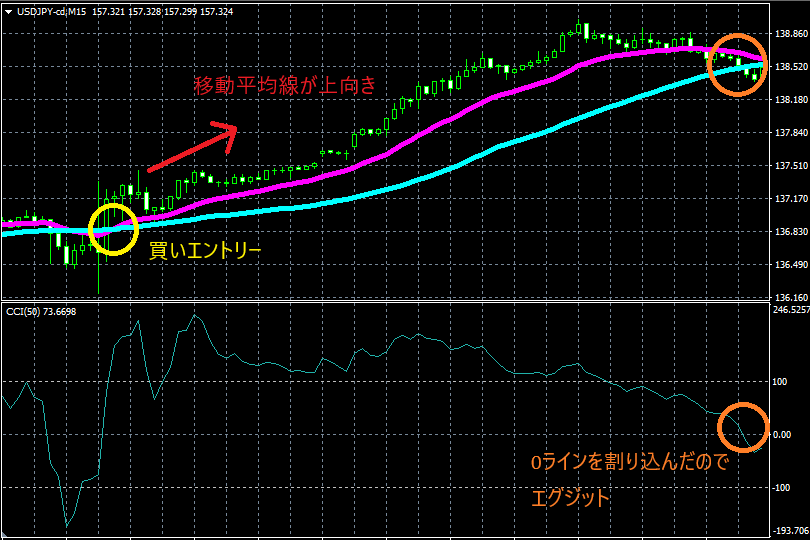

また、エグジットのタイミングとして、CCIが0ラインを超えた時点を利用する方法もあります。これは、市場がニュートラルな状態に戻ったことを示唆するため、利益確定のサインとして有効です。

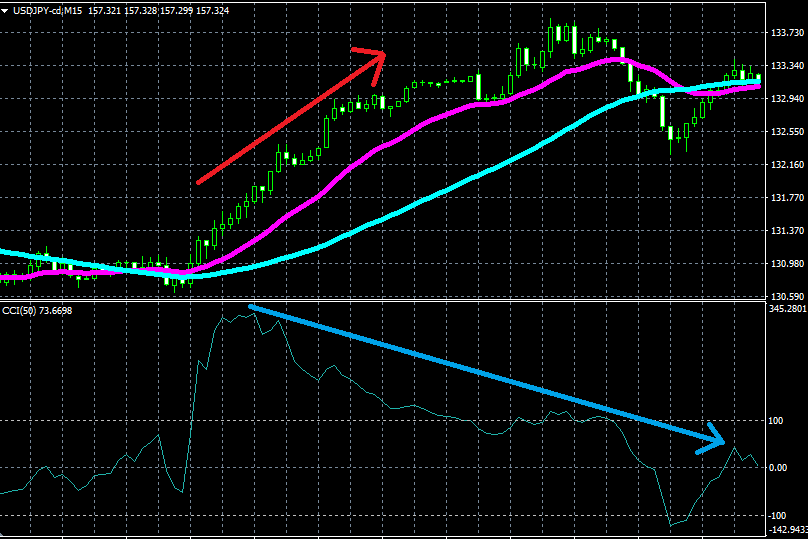

3. CCIのダイバージェンスと移動平均線の役割

CCIはダイバージェンス(価格とCCIの動きが一致しない状態)を検出することも可能です。価格が新高値を更新しているにもかかわらず、CCIがそれに追随しない場合、相場が逆転しつつあるサインとなります。このダイバージェンスを確認した後、移動平均線を使ってトレンド転換の確認をすることができます。

4. 短期・長期の視点

移動平均線とCCIを組み合わせる際、短期的な取引と長期的な取引で使用する指標を使い分けることが重要です。例えば、短期的にはEMAを使用し、長期的にはSMAを使用することで、異なる時間軸でトレンドの強さや転換点を確認できます。

CCIと移動平均線の活用例

1. ゴールデンクロスとデッドクロスとの組み合わせ

移動平均線のゴールデンクロス(短期MAが長期MAを上抜ける)やデッドクロス(短期MAが長期MAを下抜ける)は、よく使われるトレードシグナルですが、これをCCIと組み合わせることで、さらに有力なサインを得ることができます。

ゴールデンクロスが発生して、かつCCIが100ラインを超えて上昇を始めた場合、強い買いシグナルとなります。逆に、デッドクロスが発生してCCIが-100以下で推移している場合、売りシグナルとして活用できます。

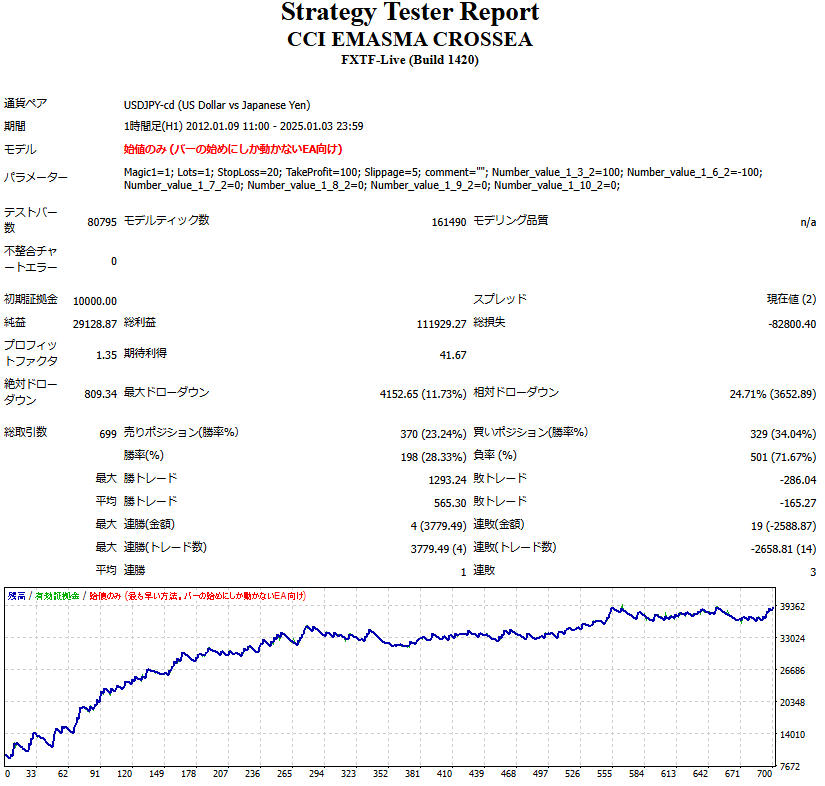

実践例とEAによるバックテスト

実際に移動平均線のゴールデンクロス、デッドクロスと50日CCIを組み合わせたEAを作ってバックテストを行ってみます。

買い:20日移動平均線(EMA)が50日移動平均線(SMA)をゴールデンクロスし、かつ50日CCIが100以上である時にエントリー

売り:50日移動平均線(SMA)が20日移動平均線(EMA)をデッドクロスし、かつ50日CCIが-100以下である時にエントリー

ストップロス:20

決済条件:テイクプロフィットによって決済(値:100)またはCCIが0ラインを超えた場合。

このEAは下記のソフトで作成しています

初月割引キャンペーン実施中

FX専用VPSは 24時間稼働の Windows Server 2019 環境。10 Gbps 共用回線で

EA 自動売買が途切れず、高負荷通知サービス(有料オプション)*で

MT4/5 の停止も即把握できます。

自宅PCで EA を 24 時間稼働すると、高額な電気代や意図しない再起動による

EAの停止リスクがありますが、VPS ならその心配はありません。

- 稼働率99.99%・東京データセンター直結

- FXTF口座同時開設で 10,000円キャッシュバック

- CPU 2~8コア/SSD150 GB/転送量無制限

キャッシュバックはデスクトップクラウド契約&FXTF口座開設完了の

2ヵ月後中旬ご案内(10,000円)。最新情報は公式サイトでご確認ください。

まとめ

CCIと移動平均線の組み合わせは、単独で使用するよりも相乗効果を発揮し、トレード判断をより確実なものにします。CCIは過熱感や売買の圧力を測定し、移動平均線はトレンドを把握するため、両者を合わせることで市場の方向性をより明確に読み取り、トレードで実践してみましょう。