テクニカル分析とは?

テクニカル分析は、過去の価格や取引量などのデータをもとに、

将来の価格変動を予測するための手法です。

FX市場では、チャートやインジケーターを使って売買のタイミングを判断します。

ニュースや経済指標といったファンダメンタル分析と並ぶ重要な手法です。

主にトレンド系指標、オシレーター系指標を用いて分析します。

トレンド系指標とは?

FXのテクニカル分析で使用される「トレンド系指標」は、

相場の方向性(トレンド)を判断するために使用されます。

特にトレンド相場(上昇トレンドまたは下降トレンド)の時に力を発揮し、

主にエントリーポイントやトレンドの継続性、転換点を見つけるために活用されます。

以下に、代表的なトレンド系指標を説明します。

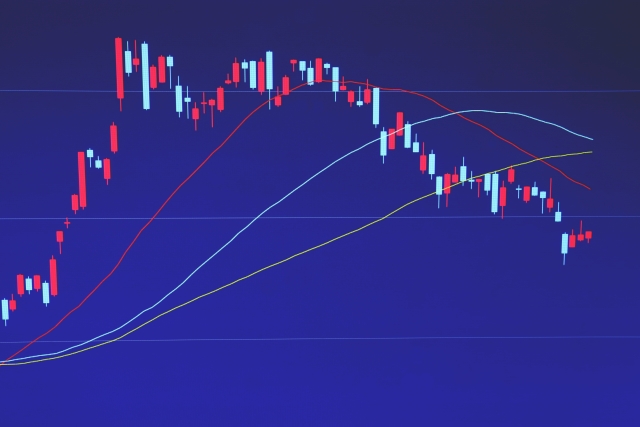

1. 移動平均線(Moving Average, MA)

移動平均線は、一定期間の価格の平均を算出し、相場のトレンドを視覚的に捉えるための指標です。

種類

単純移動平均線(SMA):特定期間の終値の平均値。

指数平滑移動平均線(EMA):直近の価格に重みを置いた平均値。反応が速い。

特徴

上昇している移動平均線は上昇トレンド、下降している移動平均線は下降トレンド。

短期(5~25日)、中期(25~75日)、長期(75~200日)の移動平均線を組み合わせて使用。

活用方法

短期移動平均線が長期移動平均線を上抜ける「ゴールデンクロス」で買いサイン、

逆に下抜ける「デッドクロス」で売りサイン。

トレンドの方向性を確認するための基準線として利用します。

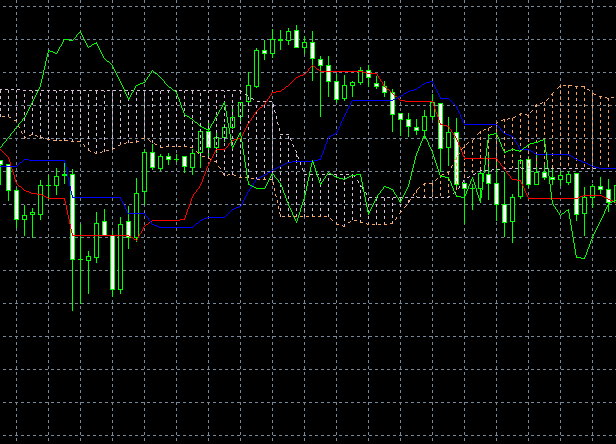

2. ボリンジャーバンド(Bollinger Bands)

ボリンジャーバンドは、移動平均線に標準偏差を組み合わせた指標で、

価格が一定の範囲内に収まる可能性を視覚化します。

特徴

中央の移動平均線を基準に、上下に±1~3σ(標準偏差)のバンドが形成される。

トレンドが発生している場合、価格がバンドの上限または下限に沿って推移する。

活用方法

上昇トレンドでは価格が上限バンドに沿って動くことが多い。下降トレンドでは下限バンドに沿う。

ボラティリティが低い際にバンドが狭まり、その後トレンドが発生することが多いです。

3. 一目均衡表(Ichimoku Kinko Hyo)

一目均衡表は、価格と時間のバランスを分析し、トレンドの方向性や勢いを把握する複合指標です。

構成要素

転換線:短期のトレンドを示す。

基準線:中期のトレンドを示す。

先行スパン1・2(雲):抵抗や支持ゾーンを示す。

遅行スパン:現在の価格と過去の価格を比較。

特徴

雲の上に価格があれば上昇トレンド、下にあれば下降トレンドと判断。

転換線と基準線のクロスで売買タイミングを判断。

活用方法

雲の厚みを見ることで、トレンドの強さを測る。

雲を価格が抜けた際にトレンド転換をすることが多い。

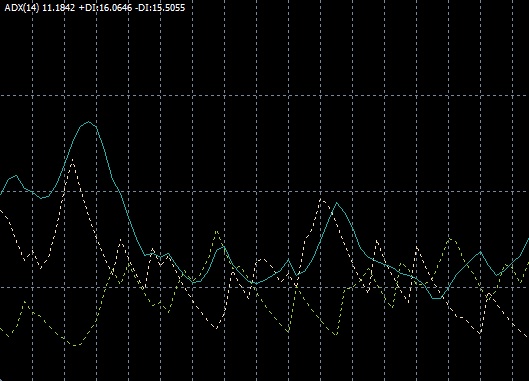

4. ADX(Average Directional Index)

ADXは、トレンドの強さを測定する指標です。

構成要素

+DI(プラス方向性指標):上昇方向の勢いを示す。

-DI(マイナス方向性指標):下降方向の勢いを示す。

ADX:+DIと-DIの差をもとにトレンドの強さを測定。

特徴

ADXが20未満:トレンドが弱い(レンジ相場)。

ADXが20以上:トレンドが発生している。

ADXが上昇:トレンドの強さが増している。

活用方法

+DIが-DIを上抜けた場合は上昇トレンド、下抜けた場合は下降トレンド。

ADXの動きでトレンドの持続性を確認できます。

5. パラボリックSAR(Parabolic Stop and Reverse)

パラボリックSARは、トレンドの転換点を示す指標で、価格に追従して動くドット(点)で表示されます。

特徴

価格の下にSARがある場合は上昇トレンド、価格の上にSARがある場合は下降トレンド。

トレンド転換時にSARが価格の反対側に移動。

活用方法

SARが価格を追い越した時点でトレンドの転換を判断。

トレーリングストップの基準として活用可能です。

6. エンベロープ(Envelopes)

エンベロープは、移動平均線を基準に上下に一定の幅でバンドを設定した指標です。

特徴

上昇トレンドでは価格が上のバンドに接近しやすい。

下降トレンドでは価格が下のバンドに接近しやすい。

活用方法

バンドの上限をブレイクすると上昇トレンドが強化される可能性。

下限を割り込むと下降トレンドが強化される可能性。

最大50万円キャッシュバック

- 最短10分で取引可能(スマホでマイナンバー読取)

- 手数料は完全無料(取引/アカウント維持/クイック入金/出金/アカウント登録/ロスカット)

- 1,000通貨から少額で始められる(ドル円ミニ対応)

- 時事通信×DMM FXの経済ニュースを無料提供

- 完全信託保全/クイック入金約340金融機関対応

手数料無料の対象:取引・アカウント維持・クイック入金・出金・アカウント登録・ロスカット。

投資には元本割れ等のリスクがあります。契約締結前交付書面等をご確認ください。

オシレーター系指標とは

FXのテクニカル分析で使用される「オシレーター系指標」は、

価格の変動幅や買われ過ぎ・売られ過ぎの状態を示す重要なツールです。

これらは主に相場がレンジ(横ばい)で推移している際に威力を発揮します。

以下に、FXで利用される主なオシレーター系指標を説明します。

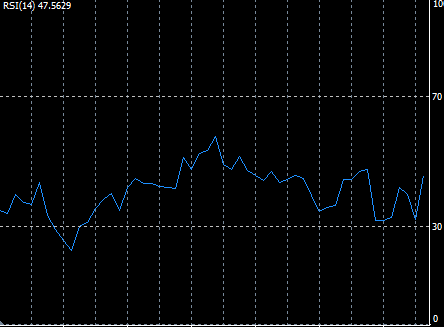

1. RSI(Relative Strength Index)

RSIは相場の買われ過ぎや売られ過ぎを判断するための指標です。

特定期間の値上がり幅と値下がり幅を比較して算出され、値は0~100の範囲で示されます。

特徴

70以上:買われ過ぎ(売りのサインとされることが多い)

30以下:売られ過ぎ(買いのサインとされることが多い)

活用方法

価格がトレンド転換するタイミングを予測。

ダイバージェンス(価格が高値更新しているがRSIは高値を更新していないなど)を利用。

2. ストキャスティクス(Stochastic Oscillator)

ストキャスティクスは、価格が特定期間中の高値と安値のどこに位置するかを示します。

%Kと%Dという2本のラインで構成されます。

特徴

80以上:買われ過ぎゾーン

20以下:売られ過ぎゾーン

計算式%K=(現在の終値−過去の最安値)(過去の最高値−過去の最安値)×100

%K=(過去の最高値−過去の最安値)(現在の終値−過去の最安値)×100%D=%Kの移動平均

%D=%Kの移動平均

活用方法

%Kと%Dのクロスを見る(ゴールデンクロスで買い、デッドクロスで売り)。

高値圏や安値圏での反転を狙う。

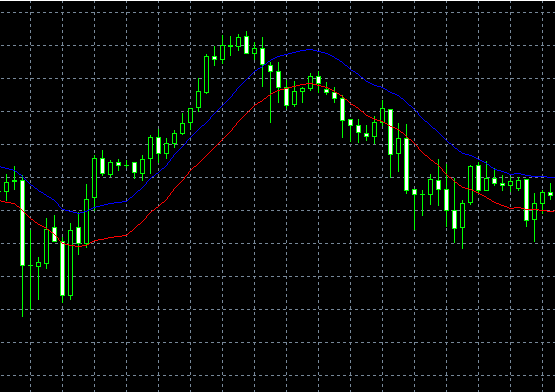

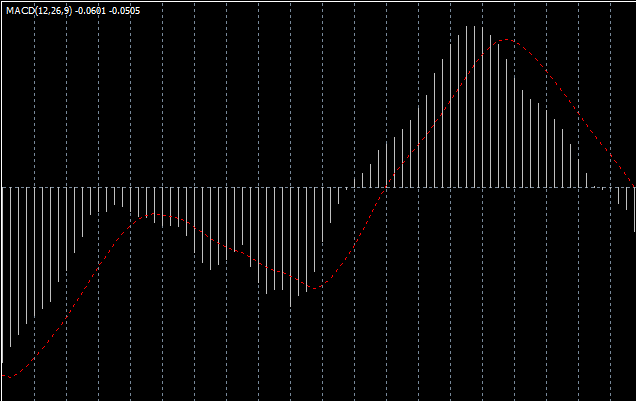

3. MACD(Moving Average Convergence Divergence)

MACDは、短期と長期の移動平均線の差を利用してトレンドの強さや反転ポイントを測ります。

オシレーター系とトレンド系のハイブリッドな指標です。

特徴

MACDライン:短期EMA – 長期EMA

シグナルライン:MACDラインの移動平均線

0ライン:MACDが正か負かを判断する基準。

活用方法

MACDラインとシグナルラインのクロスを見る。

MACDが0ラインを超えたら買い、下回ったら売り。

ダイバージェンスを利用して相場の反転を予測。

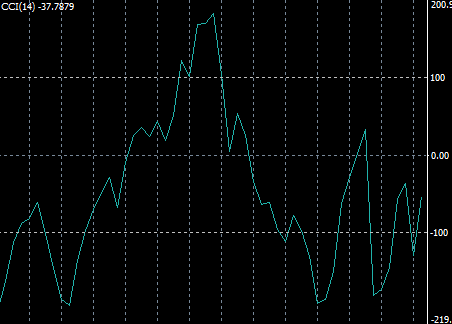

4. CCI(Commodity Channel Index)

CCIは、価格が一定期間の平均値からどれだけ離れているかを測る指標です。

価格が過熱しているかどうかを判断します。

特徴

100以上:買われ過ぎゾーン

-100以下:売られ過ぎゾーン

活用方法

100を超えた後の反落で売り、-100を下回った後の反発で買い。

ダイバージェンスを利用して相場の転換を探る。

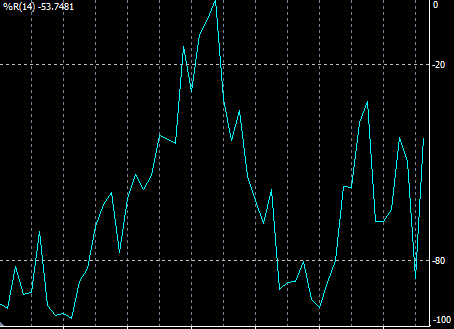

5. WPR(ウィリアムズ%R)

ウィリアムズ%Rは、特定期間中の価格の相対的な位置を示す指標です。

ストキャスティクスに似ていますが、計算方法が異なります。

特徴

-20以上:買われ過ぎゾーン

-80以下:売られ過ぎゾーン

計算式%R=(過去の最高値−現在の終値)(過去の最高値−過去の最安値)×−100

%R=(過去の最高値−過去の最安値)(過去の最高値−現在の終値)×−100

活用方法

売られ過ぎゾーンから上昇するタイミングで買い、買われ過ぎゾーンから下降するタイミングで売り。

他の指標と組み合わせて信頼性を高める。

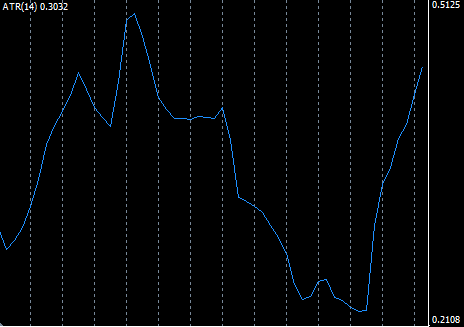

6. ATR(Average True Range)

ATRは、相場のボラティリティを測定する指標で、オシレーター系指標の中でも特に異なる特徴を持ちます。

特徴

値が大きいほどボラティリティが高い(価格変動が激しい)。

値が小さいほどボラティリティが低い(価格変動が穏やか)。

計算式

ATR=一定期間の「TrueRange」の平均

True Rangeは以下の3つの値の中で最大のものを使用します:

現在の高値 – 現在の安値

現在の高値 – 前日の終値

現在の安値 – 前日の終値

活用方法

ストップロス幅の設定に活用。

トレンドの勢いが強いか弱いかを判断。

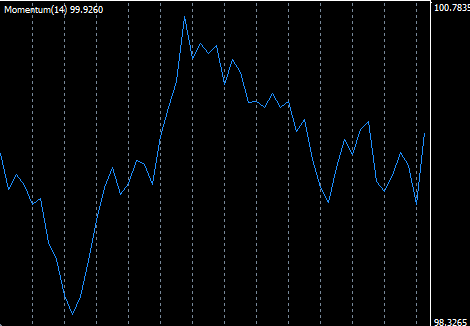

7. モメンタム(Momentum)

モメンタムは、価格が一定期間でどれだけ変化したかを示す指標です。

特徴

値が0より大きいと上昇トレンド、0より小さいと下降トレンドを示唆。

計算式

Momentum=現在の価格−過去の価格

活用方法

モメンタムがプラスからマイナスに変化した場合に売り、逆の場合に買い。

ダイバージェンスを利用して転換点を予測。

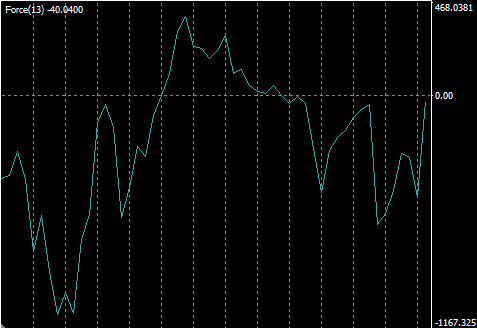

8. Force Index(フォースインデックス)

Force Indexは、価格変動の大きさと取引量を組み合わせてトレンドの勢いを測ります。

計算式

ForceIndex=(現在の価格−前日の価格)×取引量

特徴

プラス:上昇トレンドの強さを示唆。

マイナス:下降トレンドの強さを示唆。

活用方法

ゼロラインのクロスでトレンド転換を確認。

トレンド系指標、オシレーター系指標の注意点

トレンド系指標はレンジ相場では機能しないことが多いため、オシレーター系の指標が有効となります。

逆に相場に勢いがある場合は、トレンド系指標が強く、オシレーター系が機能しない場合があるので、

どちらの指標も併用して使うことをおすすめします。

まとめ

単独でのテクニカル指標の運用は騙しもあるため、複数のテクニカル指標を利用しながら取引をしてみましょう